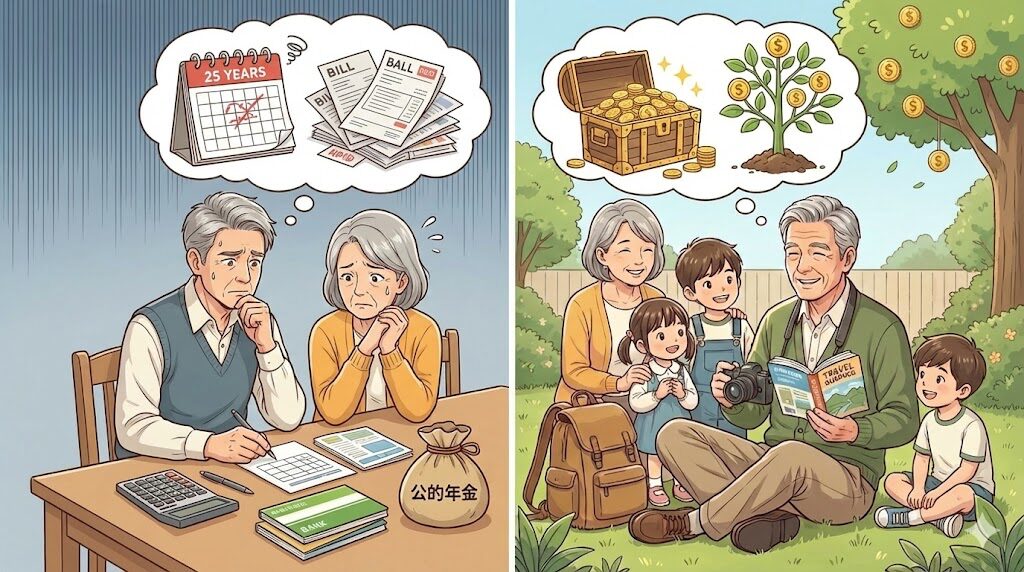

老後不安の大きなテーマの一つが、お金の問題です。

「きちんと計画を立てていないと、いつか困る」と分かっていても、日々の仕事で頭がいっぱい。とりあえず今は働いて収入もあるし、大丈夫かな……と思ってしまう。フルタイムで働いていれば、なおさらです。

先送りできる間は、余裕がある証拠かもしれません。でも、老後は確実にやってきます。

そこで今回は、私が最初にやったことをお話しします。

スタート地点は「不足分を数字で確定すること」

最初にやるべきは、思想でも気合でもなく、不足分を数字で確定することでした。

ただ、その前に必要なのが「年間の支出を把握すること」です。

1ヶ月の収入と支出は感覚的に分かっても、1年を通した支出は、意外と把握できていません。

不定期に支出するもの、突発的な出費などが混ざるからです。

だから私は、まず「年間支出」を記録することから始めました。

おすすめは、家計簿アプリなど、手間がかからない方法で記録することです。

そして2〜3年続けると、大枠の生活費がかなり見えてきます。

私の場合は、これで大変助かりました。

実際にかかった費用から計算するとブレが小さくなります。

逆に、感覚で計算すると精度が下がり、最終見積もりにも影響が出ます。

ここが私のスタート地点でした。

不足分 × 余命(25年想定)で「必要総額」をまず掴む

次に、粗くていいので「不足分 × 余命」で必要総額の輪郭を掴みます。

私は25年で試算しました。

- 月の不足分 3万円 → 年36万円 → 25年で 900万円

- 月の不足分 5万円 → 年60万円 → 25年で 1,500万円

- 月の不足分 10万円 → 年120万円 → 25年で 3,000万円

これは「運用しない」「インフレも無視」の単純掛け算です。

ただ、まずはこの粗い計算で“規模感”を掴むのが目的です。

投資を考える:新NISA満額1800万円で「積み立て無し・取り崩しだけ」は成立するか?

ここで検討したのが投資です。

新NISAの満額、1,800万円を元本として「積み立てなしで取り崩しだけで回せるのか?」を試算しました。

よく出てくる考え方に、4%ルール(Trinity Study由来)があります。

ざっくり言えば、

年間取り崩し額 ≒ 資産 × 4%(初年度)

で見積もる方法です。

4%ルールの単純計算(1,800万円)

- 1,800万円 × 0.04 = 72万円/年

- 月に直すと 約6万円/月

つまり、不足が月6万円までなら、理論上は「4%で回せそう」に見えます。

一方で、月10万円不足だと明確に足りません。

(月10万円=年120万円なので、4%で逆算すると必要元本は 3,000万円)

試算の前提(今回のシミュレーション条件)

私が試算した条件は次の通りです。

- 初期元本:18,000,000円(1,800万円)

- 取り崩し:毎年 年初 に受け取る(定率/定額の2パターン)

- 運用:取り崩し後の残金を 年利4% で1年間運用(年末に増える)

- 期間:25年

- 税・手数料:0(新NISA想定、低コストのインデックスファンドを前提)

- インフレ:ここでは 考慮しない

試算結果①:定率取り崩し(毎年同率)

(想定利回り4%、年初取り崩し、25年)

| 取り崩し率 | 年初の受取額(1年目) | 25年目の受取額 | 25年後 年末残高 |

|---|---|---|---|

| 3% | 54万円 | 約66.6万円 | 22,407,806円 |

| 4% | 72万円 | 約69.3万円 | 17,293,656円 |

| 5% | 90万円 | 約67.4万円 | 13,310,554円 |

※定率は残高に連動するため、相場が悪い局面では受取額も自然に下がります。

試算結果②:定額取り崩し(毎年同額)

(想定利回り4%、年初取り崩し、25年)

| 年初の取り崩し額(定額) | 25年後 年末残高 | 備考 |

|---|---|---|

| 90万円 | 9,004,484円 | 継続可能 |

| 100万円 | 4,673,309円 | 継続可能 |

| 110万円 | 342,135円 | ギリギリライン |

| 120万円 | 0円 | 22年目の年初に満額を取り崩せず枯渇(残高1,120,261円) |

この試算から分かったこと

- **定率取り崩し(3/4/5%)**は、残高に連動して引き出し額も減るので「枯渇しにくい」

- **定額取り崩し(90〜120万円)**は、運用が振れても引き出し額が固定なので「枯渇リスクが上がる」

- 特に120万円は、この条件(元本1800万・年利4%想定・年初引出)では 22年目で詰む

この結果を踏まえて考えたこと

- 定額は「毎年の生活費設計」がしやすい一方、運用が悪い年が続くと枯渇リスクが大きくなる

- 定率は、率を低めにすれば残金に余裕が出る。今回の結果だけ見れば「もう少し率を上げても良かったかもしれない」とも思える

- ただし現実の利回りは毎年上下に振れる。利回りはコントロールできないので、私見ですが 定額・定率にこだわらず、年ごとに調整する発想でも良い と感じています(残高と相場を見ながら)

いろいろ選択肢はあるが、投資は強力な援軍の一つ

私は、老後資金の核を インデックスファンド にすることに決めました。

もちろん選択肢は他にもあります。例えば、

- 高配当株で配当金をベースに組み立てる

- 収入(アルバイト等)を部分的に足す

- 支出の最適化(固定費削減)を徹底する

ただ私は、管理の手間や自分の得意不得意を踏まえ、インデックス運用を選びました。

一つ言えるのは、貯蓄だけではカバーしきれない局面があり得るということです。

現実にはインフレがあるので、もっと安全策を取る必要もあります。

もしインデックスファンドを検討しているなら、できれば 早い時期から積み立てを始める。

長期運用が効いてくるからです。

取り崩しには難しさもありますが、私はこの方法を選びました。

数字で試算すると、見えていなかったものが見えてくる

具体的に数字で試算していくと、今まで見えていなかったことが見えるようになり、視野が広がった感覚がありました。

そして、ゆっくりとした時間を最大限活用して、老後についてどっぷり考える時間は必要だと感じています。

最後までお読みいただき、ありがとうございました。

コメント