テーマ:インデックスファンドの正体とその仕組み

「投資を始めるなら、まずはインデックスファンドから」——。 新NISAの普及もあり、そんな言葉を耳にする機会が増えましたが、具体的にどのような仕組みで、なぜ最強の投資法の一つとされるのか。その本質を深掘りします。

1. ちょっとした歴史:始まりは「馬鹿げた投資」と呼ばれた

インデックスファンドの歴史は、1970年代に遡ります。 1976年、バンガード・グループの創業者ジョン・ボーグルが、世界初の個人向けインデックスファンドを設立しました。

当時は「平均を目指すなんて敗北主義だ」「馬鹿げた投資法」と猛烈な批判を浴びましたが、数十年後、多くのアクティブ・ファンド(プロが銘柄を選ぶ手法)が市場平均に勝てないことが証明され、今や投資のスタンダードとなりました。

2. 構造と仕組み

インデックスファンドは、特定の**株価指数(インデックス)**と同じ値動きをすることを目指す投資信託です。

- 指数の例: S&P500、MSCIオール・カントリー・ワールド・インデックス(オルカン)など。

- 運用の仕組み: 運用のプロが自分の判断で株を選ぶのではなく、その指数に含まれる銘柄を、指数と同じ比率で機械的に買い付けます。例えば「S&P500」連動型なら、米国の主要500社の株を時価総額に応じた比率でパッケージ化して保有します。

3. ルールと特徴:守るべき鉄則

インデックスファンドには、明確な運用ルールが存在します。

- パッシブ運用: 市場の波に逆らわず、市場全体に投資する「受動的」なスタイル。

- 自動入れ替え: 指数から除外された銘柄は売却され、新採用銘柄は自動で購入されます。

- 暴落時の振る舞い: 市場全体が暴落すれば、ファンドもそのまま値下がりします。しかし、ここで**「売却しない」**ことが鉄則です。歴史的に見れば、世界経済のインデックスは数年以内に暴落前の水準を回復し、高値を更新し続けているからです。

4. メリットとデメリット

- メリット:

- 低コスト: 銘柄選定に手間がかからないため、手数料(信託報酬)が圧倒的に安いです。

- 分散投資: 1つのファンドで数百〜数千社に分散投資する効果があります。

- デメリット:

- 市場平均以上の利益は出ない: 「市場全体」を買うため、10倍株のような爆発的なリターンは望めません。

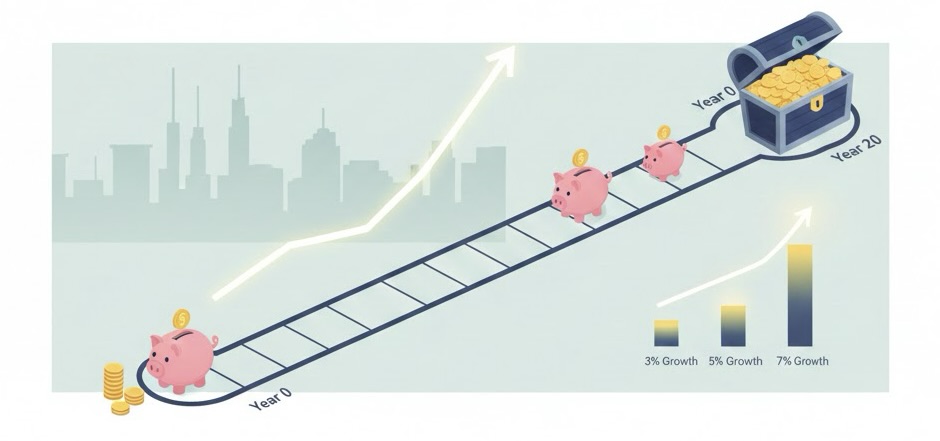

5. 運用シミュレーション(月5万円・想定利回り5%・20年)

「複利」と「時間」を味方につけると、以下のような結果が期待できます。

| 期間 | 投資元本 | 運用結果(元本+収益) |

| 10年後 | 600万円 | 約776万円 |

| 20年後 | 1,200万円 | 約2,055万円 |

20年後には元本に対して約850万円以上の運用益が出る計算です。下落時に「安く多くの口数を買えるチャンス」と捉えて継続できるかが鍵となります。

6. 本質を見極める:日米の視点から

日本では「オルカン」や「S&P500Slim米国株式」といった低コストなインデックスファンドが主流です。

ここで見極めるべき本質は、「不確実なリターン」よりも「確実なコスト」を制御することです。米国(英語圏)では、インデックス投資は「効率的市場仮説」という学問的背景に基づいた合理的な選択として定着しています。

利回り5%の運用でも、手数料が1.5%のアクティブファンドと、0.1%の低コストファンドでは、20年後の手残りに数百万円の差がつきます。「プロに頼るより、市場全体の成長に低コストで乗る」。これが投資の最適解とされる理由です。

最後までお読み頂き、ありがとうございます。

免責事項: 本記事は情報提供を目的としており、投資の勧誘を意図するものではありません。投資に関する最終決定は、ご自身の判断と責任で行ってください。

コメント