【本記事について】 このシリーズは、**「もし金融知識ゼロのシニアが、銀行のパンフレットをAIに読み込ませたらどうなるか?」**を検証するドキュメンタリー風記事です。 実際のパンフレットやデータを使用していますが、会話パートなどはAI活用をわかりやすく伝えるための構成となっています。

はじめに:「あなた専用」という甘美な響き

「退職金のようなまとまった資金、自分で運用するのは不安ですよね?」 「プロがあなたに合わせて、オーダーメイドで運用します」

銀行の窓口で、投資信託の次に提案されたのが**「ファンドラップ(お任せ運用サービス)」**でした。 パンフレットには、コンシェルジュのような人物が微笑んでおり、「投資のことは全て忘れて、人生を楽しんでください。面倒な調整は我々がやります」というメッセージが書かれています。

正直、心が動きました。第1弾で見たような「銘柄選び」や「売却のタイミング」に悩まなくていいなら、手数料を払ってでもお願いする価値があるのではないか? と思ったからです。

しかし、私は前回学んだ「鉄則」を思い出しました。 「契約する前に、AIにセカンドオピニオンを求めること」。

私はその分厚い契約概要書(パンフレット)をAIに読み込ませ、「このサービスの『実質的なコスト』と『メリット』を、忖度なしで分析して」と指示しました。 数秒後、AIが返してきた答えは、私の淡い期待を打ち砕くものでした。

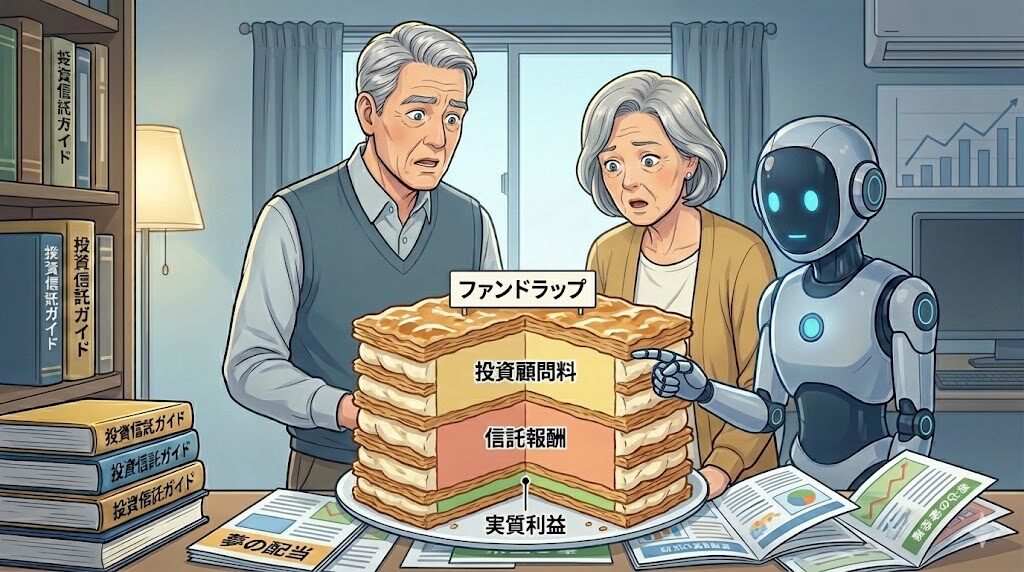

AIの指摘1:コストの「ミルフィーユ」構造

AIが真っ先に警告したのは、やはり「手数料」でした。 パンフレットには「投資顧問料 年率1.2%(税込)」などと書かれています。私は「まあ、プロに頼むなら1%くらいは普通か」と思っていました。

しかし、AIの分析は違いました。

「注意してください。この1.2%は『外側のラッパー(包装紙)』の手数料に過ぎません。この中身として組み入れられる投資信託にも、それぞれ『信託報酬』がかかります」

AIが提示した計算式はこうです。

- お任せ手数料(投資顧問料など): 年率 約1.2%(銀行と運用会社への報酬)

- 中身の手数料(投資信託の信託報酬): 年率 約0.8%(平均的なアクティブファンドのコスト)

- 実質的な合計コスト: 年率 約2.0%超

「つまり、あなたは『投資信託を買うため』に、別の手数料を払っていることになります。**コストが二重にかかる『ミルフィーユ構造』**です。年率2%のハンデを背負って、市場平均(インデックス)に勝ち続けることは、プロでも至難の業です」

1000万円預けたら、何もしていなくても毎年20万円以上が消えていく。その事実に愕然としました。

AIの指摘2:「プロの調整」はインデックスに勝てるのか?

次にAIに聞いたのは、「でも、プロが機動的に売買して、暴落を避けてくれるんでしょう?」という点です。 AIは、過去の一般的なファンドラップの運用実績データ(公開情報)を参照し、こう答えました。

「多くのファンドラップは、過去のデータにおいて、手数料控除後のリターンでシンプルなインデックスファンド(手数料0.1%程度の全世界株式など)に劣後するケースが多く見られます」

その理由はシンプルでした。 「プロが頻繁に売買を繰り返すことで、売買コストがかさむ」ことと、「二重の手数料」が利益を食いつぶすからです。 AIは冷徹にこう付け加えました。

「『下落相場で守りを固める』とありますが、結局は市場全体が下がればファンドラップも下がります。高い手数料を払って『下がり幅を少し抑える』のと、格安の手数料で『市場なりに下がる』のと、長期的にどちらが資産を残せるか、確率論では明らかです」

AIの指摘3:解約のしにくさ(心理的ロック)

最後にAIが指摘したのは、意外な「心理的コスト」でした。

「この商品は『あなた専用の計画』『定期的な報告会』など、手厚いサービスが付帯します。これは一見メリットですが、裏を返せば**『担当者との関係が深まり、解約しづらくなる』**という心理的なロック効果を持ちます」

「〇〇さんのために頑張って運用しています」と言われると、たとえ成績が悪くても「解約します」とは言い出しにくい。銀行側もそれをよく理解しているのです。

結論:自分で買えば「中抜き」はゼロ

「お任せ」の代償は、あまりに高額でした。 AIのアドバイスは簡潔でした。

「もし『分散投資』や『リスク管理』をしたいなら、**バランス型ファンド(株式と債券がセットになった投資信託)**を一本買えば、同じことが年率0.1~0.2%程度の手数料で実現できます。わざわざ高い『お任せ代』を払って、同じような(あるいはそれ以下の)成果を買う必要はありません」

私はファンドラップのパンフレットを閉じ、そっとゴミ箱へ……ではなく、資源ごみに出しました。 「プロにお任せ」という甘い言葉の裏には、プロたちの給料を支えるための「集金システム」が隠されていたのです。

【コピペOK】AIへの分析依頼プロンプト(Vol.2用)

ファンドラップや「お任せ運用コース」の提案書をもらったら、AIにこう聞いてみてください。

あなたは論理的な投資アドバイザーです。

添付した「ファンドラップ(または一任勘定取引)」の資料を分析し、

以下の点を厳しくチェックして数字で答えてください。

- 【実質コストの合計】

「投資顧問料(管理手数料)」と、中身の「投資信託の信託報酬」を足し合わせてください。

私が負担する「トータルの実質保有コスト」は、年率【何%】になりますか? - 【インデックスとの差】

もしこのコスト(上記1の合計%)を毎年払い続けた場合、

コスト0.1%の「全世界株式インデックスファンド」と比較して、

20年間でどれくらいの利益差(ハンデ)が生まれますか? - 【複雑性】

この商品は、解約時に「換金できない期間」があったり、

「成功報酬」などの追加コストが発生したりする可能性はありますか? - 【結論】

この商品は、コストに見合うだけの特別なリターンを提供していますか?

それとも、単に手数料を二重取りしているだけですか? 辛口に評価してください。

「面倒くさい」が、一番高くつく。

「すべてお任せ」という言葉は甘美ですが、その代償はあまりに高額でした。 AIが暴いたのは、「自分で買えば手数料は10分の1で済む」という単純な事実です。

思考停止してプロに預けるのではなく、AIと一緒に自分で選び取る。 それだけで、あなたの資産寿命は何年も延びるのです。

最後までお読み頂き、ありがとうございました。

【免責事項】

本記事は、資産運用に関する一般的な情報提供および、AIツールの活用事例を紹介するものであり、特定の金融商品の勧誘や売買の推奨を目的としたものではありません。

- AIによる分析について

記事内で提示しているシミュレーションや計算結果は、生成AIが公開情報に基づき推計したものであり、その正確性や完全性を保証するものではありません。実際の契約条件や手数料については、必ず当該商品の目論見書や契約締結前交付書面をご自身でご確認ください。 - 投資判断について

投資には元本割れを含むリスクが伴います。本記事の情報を参考にされた結果生じたいかなる損害についても、筆者は一切の責任を負いかねます。最終的な投資判断は、必ずご自身の責任において行ってください。

コメント